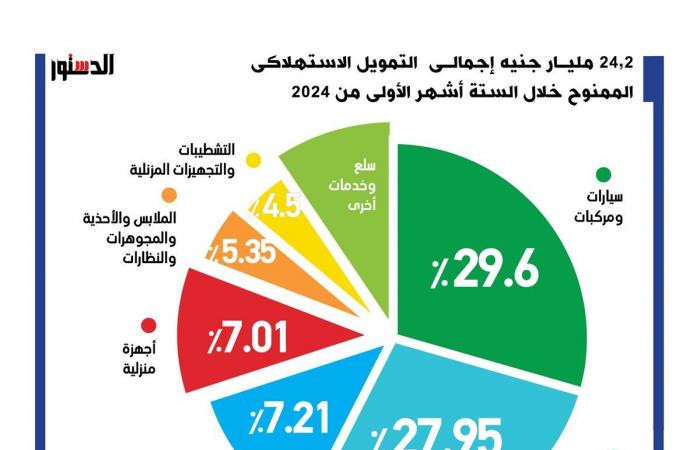

بالتقسيط يمكن دفع مصروفات: التعليم، العلاج، السفر، الرحلات الترفيهية، اشتراك النادي، العقارات، السيارات، المجوهرات، الملابس، مستحضرات التجميل، وحتى البقالة اليومية. كل السلع والخدمات أصبح شراؤها متاحًا بالتقسيط، ولكن ما هي المشكلة؟ المشكلة ليست في إتاحة السلع والخدمات بالتقسيط من خلال التمويل/ الائتمان الاستهلاكي، ولكن في تحول "التقسيط" إلى آلية أساسية لتلبية الاحتياجات في ضوء ارتفاع الأسعار المتواصل. يؤدي هذا بدوره إلى رهن الدخول المستقبلية للأفراد. ويؤثر الأمر في عدة جوانب، بعضها خاص بالأفراد، والبعض الآخر خاص بالاقتصاد الكلي. يؤدي اللجوء المستمر إلى التمويل/ الائتمان الاستهلاكي إلى التأثير في مستوى معيشة الفرد. أما على المستوى العام فاللجوء إلى التمويلات الاستهلاكية يشجع العامة على الاستهلاك وبالتالي يؤدي إلى نقص معدلات الادخار، ومن ثم إلى نقص في الاستثمار، وهو ما يعني إفقارًا على المستويين العام والخاص. ويختلف التمويل الاستهلاكي عن الائتمان الاستهلاكي في الجهة المانحة، حيث يمكن الحصول على التمويل الاستهلاكي من خلال شركات مالية مرخصة من هيئة الرقابة المالية، وقد ارتفعت قيمة التمويل لديها بقيمة 3.6 مليار جنيه خلال النصف الأول من 2024، بينما تقوم البنوك بمنح الائتمان الاستهلاكي لعملائها، ويخضع كلا النوعين لسعر الفائدة المتداول في القطاع المصرفي، وقد ارتفع الائتمان الاستهلاكي الممنوح من البنوك بنحو 34 مليار جنيه خلال الـ4 شهور الأولى من العام الجاري (يناير/ إبريل).

واقع التمويل/ الائتمان الاستهلاكي في مصر

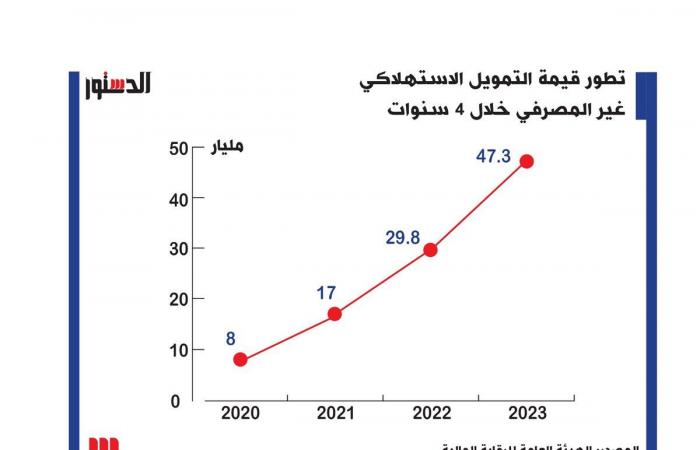

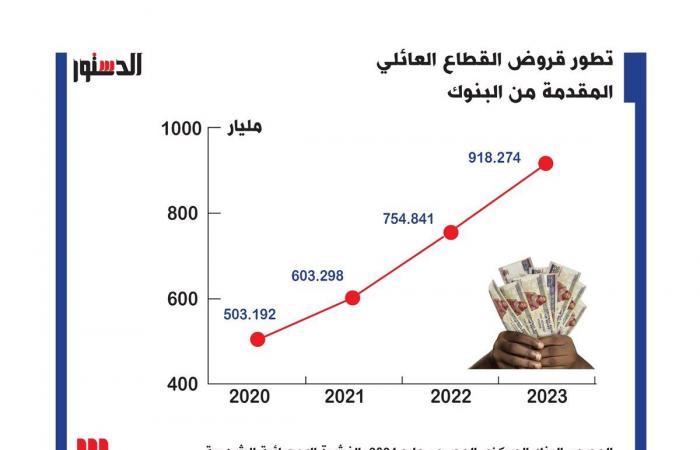

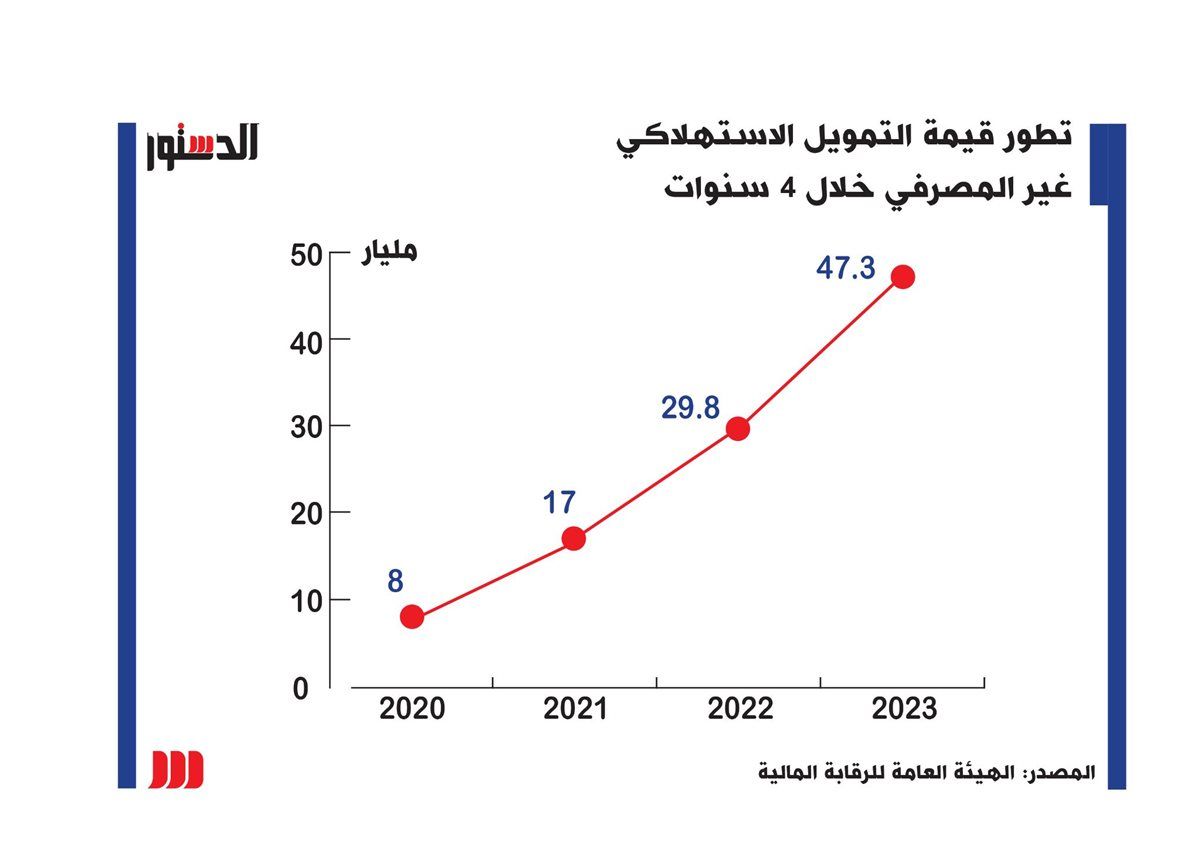

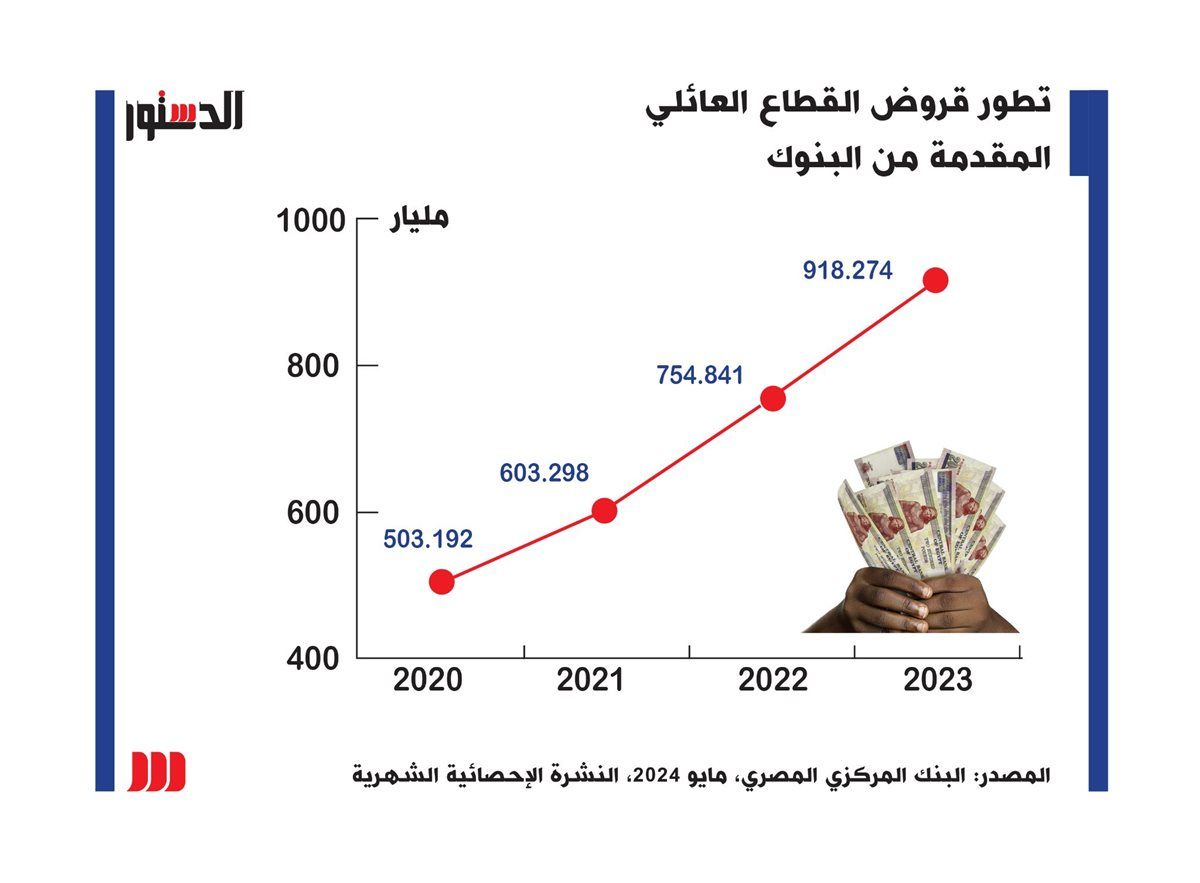

سجلت معدلات التمويل الاستهلاكي من قنواتها المختلفة المصرفية وغير المصرفية ارتفاعًا ملحوظًا خلال 2024، رغم استقرار سعر الفائدة عند معدلاته المرتفعة 28.25% (البنك المركزي المصري، ٢٠٢٤). وشهد النصف الأول من العام الجاري ارتفاعًا في التمويل الاستهلاكي غير المصرفي المقدم من شركات التمويل المعتمدة من هيئة الرقابة المالية بنحو 17.7% خلال يناير/ يونيو 2024. بينما سجلت معدلات الائتمان الاستهلاكي (قروض القطاع العائلي) المقدمة من البنوك إلى عملائها الأفراد بهدف شراء السلع نموًّا بلغ نحو 3.6% خلال الفترة من يناير/ إبريل 2024 (Trading Economy، n.d). تعبر الزيادات التي سجلتها أرصدة التمويل الاستهلاكي المصرفية وغير المصرفية خلال 2024 عن استمرار المنحنى الصاعد لهذا النوع من التمويل خلال السنوات الماضية بالتزامن مع ما سببته معدلات التضخم المرتفعة من ضعف القوة الشرائية للعملة المحلية، وهو ما جعل الشراء بالتقسيط آلية أساسية لتلبية احتياجات المواطنين.

وقد ارتفع متوسط معدل التضخم العام في الجمهورية من 9.6% عام 2021/2022 إلى 25.2% لعام 2022/2023 (وزارة التخطيط والتنمية الاقتصادية، بدون تاريخ). وتصل نسبة الإنفاق الاستهلاكي التي تم تمويلها بالاقتراض من قنواته المختلفة إلى نحو 12.8% من إجمالي الإنفاق الاستهلاكي الخاص، الذي بلغ نحو 6.7 تريليون جنيه عام 2022/2023 أي بنهاية يونيو 2023. تم تمويل 837 مليار جنيه من الرقم السابق عن طريق الائتمان الاستهلاكي من البنوك، بالإضافة إلى 20.6 مليار جنيه تمويلات غير مصرفية. وبلغ الإنفاق الاستهلاكي النهائي 89.4% من الناتج الإجمالي المحلي خلال عام 2022/2023. ويمثل الإنفاق الاستهلاكي الخاص غير الحكومي 92.4% من الإنفاق الاستهلاكي النهائي خلال نفس العام. وارتفع الائتمان الاستهلاكي 295% في السنوات التي أعقبت تطبيق برنامج الإصلاح الاقتصادي الذي شهد تخفيضًا لسعر العملة المحلية في نوفمبر 2016، حيث ارتفع الائتمان الاستهلاكي المصرفي من 234 مليار في يناير 2017 إلى 925 مليار جنيه بنهاية 2023 (وزارة التخطيط والتنمية الاقتصادية، بدون تاريخ، الهيئة العامة للرقابة المالية، 2023; Trading Economy، n.d).

ديون ممتدة وفقر محتمل

تلبية الاحتياجات الحالية من خلال رهن نسبة من الدخول المستقبلية لصالح أقساط الديون، يدفع المستهلك نحو دائرة مغلقة من الفقر والتضخم. تؤدي معدلات التضخم المرتفعة إلى تآكل القوة الشرائية للدخول. ويدفع ذلك المستهلكين إلى اللجوء إلى الشراء بالتقسيط لتلبية احتياجاتهم مع تحمل تكلفة إضافية تتمثل في سعر الفائدة، ما يمثل ضغطًا إضافيًّا على الدخل. ويخلق طلبًا على السلع، يؤدي إلى ارتفاع أسعارها المرتفعة بالفعل، ما يؤثر في معدلات الاستهلاك المستقبلية سلبيًّا، إلا إذا تم تلبية الاحتياجات بنفس الطريقة، وهو ما يجعل المستهلك يدور في دائرة التضخم والفقر لمدة طويلة، وهي الدائرة التي تمثل أرباحًا للمؤسسات المقرِضة وأصحاب رؤوس الأموال لأنها تضمن استمرارية الاستهلاك. تزيد هذه الدائرة الاستهلاكية من الفقر وتعيد ترسيخه من خلال الإفراط في الديون، نظرًا إلى أن خلق علاقة بين الائتمان والأجور، يسهم في دخول أصحاب الدخول المنخفضة في نطاق الشمول المالي وبالتالي إمكان الاستدانة بدون ضمانات (غزال، 2022). المفارقة أن ارتفاع أرصدة الائتمان الاستهلاكي من قنواته المختلفة، في ضوء زيادة قيمة الاستهلاك الخاص النهائي، لا تعبر عن زيادة حقيقية في معدلات الاستهلاك التي تمثل حجر الأساس للناتج الإجمالي المحلي وإنما هي نتاج لزيادة التضخم، بينما تظل معدلات الاستهلاك الحقيقية ثابتة وهو ما لا يمثل عائدًا حقيقيًّا بالنسبة إلى معدلات الإنتاج والنمو (عبدالحميد، 2021).

الائتمان الاستهلاكي يساوي الادخار السلبي

الشراء بالتقسيط هو نفسه الادخار السلبي (أن يستهلك الفرد بقيم أعلى من دخله) (هندواي، بدون تاريخ). والادخار السلبي لا يؤثر فقط في مستوى معيشة الفرد وإنما يلعب دورًا في معدلات الادخار العام والاستثمار بالتبعية. حيث توجد علاقة عكسية بين حجم الائتمان الاستهلاكي ومعدل الادخار إلى الدخل القومي، لأن الائتمان الاستهلاكي يسهم في زيادة الاستهلاك العام، الذي يؤدي بدوره إلى انخفاض معدل الادخار إلى الناتج المحلي الإجمالي، وبالتالي معدلات الاستثمار (محمد، 2022). يؤدي ارتفاع معدلات الادخار إلى توفير مصادر تمويل كبيرة للاستثمار، بالإضافة إلى أن الادخار يعتبر أحد عناصر تكوين رأس المال، ويقوم بدور رئيسي في زيادة الطاقة الإنتاجية والتنمية الاقتصادية. لذا فالعلاقة طردية بين النمو والادخار، وبالتبعية زيادة معدلات التشغيل وخفض نسب البطالة بالإضافة إلى زيادة الطلب على السلع والخدمات ومن ثم تسريع عجلة الإنتاجية واستمرارية دوران رأس المال (حلول للسياسات البديلة، 2023).

خاتمة

نظرًا إلى هذه الزيادة في معدلات الائتمان الاستهلاكي وخطورتها على رفع نسب الفقر تزامنًا مع ارتفاع معدلات التضخم، فقد يكون الحل في زيادة برامج العدالة الاجتماعية وتخفيض الفوارق بين الطبقات ما يؤدي إلى تلبية الاحتياجات من الدخول الحالية لا المستقبلية (عبد الحميد، 2021). كذلك خفض معدلات التضخم العام عن طريق زيادة المعروض السلعي بزيادة الإنتاج وإعادة توجيه الإيرادات الضريبية للإنفاق على نشاطات إنتاجية تضمن زيادة معدلات الإنتاج والحد من الإنفاق الحكومي وتوجيهه إلى المجالات المحفزة للاستثمار أو النشاطات الإنتاجية، لخلق أثر تعويضي عمَّا يخلِّفه الإنفاق الحكومي من آثار تضخمية. ومراعاة اتباع نظام ضريبي تصاعدي وضمان عدم نقل العبء الضريبي على الفئات الأكثر فقرًا، واستهداف الفئات الأعلى في مستوى الدخل، فيما يتعلق بضريبة القيمة المضافة (حجاج، 2022). وضرورة أن يكون الشمول المالي مصحوبًا بتوعية مالية عن تداعيات الائتمان الاستهلاكي والادخار في المقابل (محمد، 2022).

* النسخة المحدثة من مقال نشر في مركز حلول للسياسات البديلة بالجامعة الأمريكية بالقاهرة